2019年上半年中国机械设备产业运行分析与展望

2019年上半年,在全球经济增速放缓、贸易环境复杂多变的宏观背景下,中国机械设备产业承压前行,整体呈现增速放缓、结构调整深化、新旧动能转换加速的阶段性特征。本文基于企业信息咨询视角,对产业运行状况、主要挑战与发展机遇进行分析。

一、 整体运行态势:增速放缓,分化明显

2019年1-6月,机械设备产业工业增加值同比增长约5.5%,增速较去年同期有所回落,但总体运行保持在合理区间。产业内部呈现显著分化:

- 传统通用设备:如工程机械、重型矿山机械等,受基础设施投资增速企稳和环保设备更新需求拉动,景气度相对较高,特别是挖掘机、起重机等产品销量保持增长。

- 高端及专用设备:如工业机器人、半导体设备、智能制造装备等,受益于产业升级和政策支持,继续保持较快增长势头,但核心技术和关键零部件对外依存度仍是短板。

- 基础件及零部件:部分中低端产品面临产能过剩和竞争加剧压力,而高端液压件、精密轴承、高性能传感器等仍依赖进口,国产化替代空间巨大。

二、 核心驱动因素与制约

- 驱动因素:

- 政策支撑:“中国制造2025”持续深入,智能制造、绿色制造等专项政策为产业升级提供方向与支持。

- 更新换代需求:环保标准提升驱动存量设备更新,带来稳定市场需求。

- 新兴市场开拓:“一带一路”倡议带动相关基建和设备出口需求。

- 技术渗透融合:物联网、人工智能、5G等技术与机械设备加速融合,催生智能装备、远程运维等新业态。

- 主要制约:

- 外部环境不确定性:国际贸易摩擦对部分出口导向型细分领域(如部分通用机械)造成直接冲击和供应链扰动。

- 市场需求波动:国内固定资产投资增速平缓,部分下游行业(如汽车、部分传统制造业)景气度下降,抑制设备投资意愿。

- 成本压力上升:原材料价格波动、环保成本增加、融资难融资贵等问题挤压企业利润空间。

- 创新能力待突破:共性技术研发薄弱,基础材料、核心零部件、工业软件等瓶颈制约产业向价值链高端攀升。

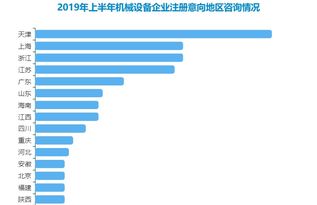

三、 企业动态与竞争格局

- 龙头企业强化优势:行业领先企业通过加大研发投入、推进国际化布局、拓展服务型制造(如融资租赁、全生命周期服务)来巩固市场地位,马太效应显现。

- 兼并重组趋于活跃:为获取技术、渠道或应对竞争压力,行业内跨界整合与同业并购案例增加,旨在优化资源配置和提升综合竞争力。

- 中小企业面临转型压力:缺乏核心竞争力的中小型企业面临订单减少、成本高企的双重挤压,转型升级或寻求细分市场差异化生存迫在眉睫。

- 外资品牌调整策略:国际巨头进一步深耕中国市场,同时加速本土化生产与服务网络布局,在高端市场保持强势。

四、 发展趋势与咨询建议

展望2019年下半年及未来一段时期,机械设备产业预计将延续“提质增效、创新驱动”的主线:

- 智能化与数字化是核心方向:智能装备、产线集成与工业互联网平台将成为主要增长点。企业需加快数字化改造,布局状态监测、预测性维护等增值服务。

- 绿色化与高端化是必然路径:节能环保设备、符合更高排放标准的产品需求将持续释放。攻克关键零部件“卡脖子”技术,向高端专用装备领域突破至关重要。

- 服务化与协同化是重要模式:从单纯卖产品向提供“产品+服务”整体解决方案转变。产业链上下游协同创新、构建生态联盟将成为竞争新形态。

对企业信息咨询的建议:

- 投资决策者:应重点关注国家战略支持、进口替代空间大的细分领域(如精密机床、半导体设备、高端仪器仪表),审慎评估周期性强的传统领域风险,并密切关注跨界技术融合带来的新机会。

- 业内企业管理者:需加大研发创新投入,聚焦核心能力建设;利用工业互联网优化运营效率与商业模式;积极开拓“一带一路”等新兴市场,分散风险;考虑通过战略合作或并购获取关键资源。

- 新进入者:建议避开竞争激烈的红海市场,深入挖掘细分应用场景(如特定行业的定制化智能装备、设备后市场服务),以技术创新或模式创新建立差异化优势。

2019年上半年中国机械设备产业在挑战中稳步推进结构调整与转型升级。面对复杂环境,企业需精准研判趋势,苦练创新内功,方能在高质量发展的道路上行稳致远。

如若转载,请注明出处:http://www.dnwzf.com/product/35.html

更新时间:2026-03-01 22:42:20